Кредитная история – это документ с говорящим названием. В нем содержатся данные о займах, просрочках по платежам и так далее. В этом материале вместе с экспертом Антоном Михайловым, гендиректором ООО «Банкрот-Сервис», рассказываем, что такое кредитная история, как ее проверить и как часто стоит это делать, а также какая КИ считается хорошей.

Что такое кредитная история

Кредитная история – это информация о том, как человек взаимодействует с кредитами. В перечне указано, сколько раз он пытался взять кредит, сколько из этих попыток было успешными, в какие банки он обращался, и были ли у него задержки с выплатами. Также в кредитной истории могут быть данные о том, был ли он поручителем или созаемщиком.

«Кредитная история – это, простыми словами, сочетание всех текущих, закрытых и просроченных кредитов и займов человека, включающая в себя демографические данные, информацию о финансовой благонадежности и дисциплине субъекта кредитной истории (помесячно) и запросы, сделанные гражданином на предоставление займа», – рассказывает Антон Михайлов.

Кредитная история обновляется, когда человек что-то делает с кредитом: подает заявку в банк, получает ответ, платит деньги вовремя или с задержкой, закрывает долг раньше срока или в срок – это и есть ключевые пункты того, из чего складывается кредитная история.

Банки собирают эти данные и отправляют их в специальные бюро кредитных историй, которые хранят информацию о каждом заемщике не менее десяти лет.

Из чего складывается кредитная история

«Кредитная история (КИ) складывается из взятых долговых обязательств и того, насколько ответственно субъект кредитной истории их выполнял. Формирование самой кредитной истории начинается с момента взятия первого кредита или займа. В КИ хранятся как текущие, так и погашенные обязательства. Просроченные кредиты также отражаются в кредитной истории и влияют на нее негативно – пропорционально сроку просрочки», – поясняет эксперт.

Составим перечень вводных пунктов, как складывается кредитная история и что это такое простыми словами:

- Персональные данные заемщика.

- Сведения о займах.

- Информация о кредиторах.

- Заявки на кредиты.

Как формируется кредитная история

Формирование кредитной истории – это комплексный процесс, который начинается с первой заявки на кредит и продолжается на протяжении всей финансовой жизни заемщика.

Важно следить за своей историей, избегать просрочек и понимать, какие факторы могут повлиять на ее качество. Это поможет не только получить кредиты в будущем, но и улучшить условия их получения. К примеру, льготы или уникальные предложения.

Кредитная история начинает формироваться с момента первой заявки на кредит. Банк запрашивает согласие заемщика на его проверку. Даже если заемщик решит не оформлять кредит, информация о поданной заявке будет зафиксирована.

Какая кредитная история считается хорошей

Разные банки по-разному смотрят на вашу кредитную историю. Например, некоторые банки проверяют информацию только за последний год, а другие могут смотреть на данные за несколько лет.

Также разнится отношение к просрочкам. Одни могут не дать кредит, если у вас были даже небольшие задержки с платежами, а другие закроют глаза и на несколько месяцев пропущенных платежей.

Банки используют специальную систему оценки заемщиков, которая называется скорингом.

Хорошая кредитная история обычно включает следующие моменты:

- Возраст кредитной истории.

Если она старше года, банк сможет увидеть больше информации о вас и оценить вашу способность платить по кредитам. Но если вы брали кредит много лет назад и давно его выплатили, это может не так сильно помочь.

- Отсутствие просрочек.

Лучше, если у вас не было просрочек вообще. Если они были, важно, как долго вы не платили и когда это произошло. Например, если вы не платили полгода, а потом сразу подали заявку на новый кредит, банк может подумать, что у вас финансовые проблемы.

- Мало заявок на кредиты единовременно.

Если вы подаете заявки на несколько кредитов сразу, банк может решить, что у вас есть финансовые трудности. Но если речь идет об ипотеке или автокредите, это не так страшно, потому что банк понимает, что вы просто сравниваете предложения.

- Количество успешно выплаченных кредитов.

Чем больше кредитов вы успешно выплатили, тем лучше. Полезно, если у вас были разные виды кредитов – например, кредиты наличными, рассрочка или ипотека. Это показывает банку, что вы умеете управлять своими финансами.

- Кредитная нагрузка.

Если у вас много открытых кредитов, банк может не дать вам новый кредит, потому что будет считать, что вы не сможете с ним справиться.

Эти факторы помогают банкам понять, насколько вы надежный заемщик и готовы ли вы взять новый кредит. Кредитная история заемщика – это индикатор финансовой грамотности.

Какая кредитная история считается плохой

Плохая кредитная история обычно связана с просрочками по платежам и высокой долговой нагрузкой. Особенно плохо, если ваш кредит был передан коллекторам, на вас подали в суд или вы вообще не выплатили кредит. В таких случаях банк, скорее всего, откажет вам в новом займе.

Также на вашу кредитную историю может негативно повлиять недавнее банкротство. Банки обычно не хотят давать кредиты людям, у которых были финансовые проблемы.

Другие факторы менее важны. Например, некоторые банки обращают внимание на то, как часто вы подаете заявки на кредиты, а другие к этому относятся спокойно.

Некоторые банки могут настороженно смотреть на людей без кредитной истории. Если у вас нет данных о том, как вы выплачивали кредиты раньше, банку сложно понять, будете ли вы платить вовремя или нет.

Для кого может быть важна ваша КИ

Что такое кредитная история физического лица – это информация о том, как вы справляетесь с кредитами. Данные важны не только для банков, но и для других компаний. Давайте разберемся, кому именно это нужно.

Банки

Банки изучают вашу кредитную историю, чтобы понять, насколько вы надежный заемщик. Они смотрят на то, есть ли у вас долги и как вы их выплачиваете. Если у вас есть просрочки по платежам, это первый индикатор легкомысленного отношения к деньгам. Поэтому стоит задуматься выдавать вам дальнейшие займы или нет. Однако, если вы хотите реструктуризовать кредит, это может быть более гибким процессом, так как цель такого кредита – помочь вам улучшить финансовую ситуацию.

Страховые компании

Страховые компании тоже могут запрашивать подобную информацию о кредитах и взаимоотношениях с займами. Если у вас были проблемы с выплатами, они могут решить, что вы рискуете совершить мошенничество.

На практике есть случаи, когда люди оформляют страховку только для того, чтобы закрыть действующие просрочки по выплатам. Поэтому данные о долговых обязательствах помогают фирмам удостовериться в благонадежности потенциальных клиентов.

Работодатели

«Кредитная история также может быть проверена службой безопасности предприятия, на которое человек хочет устроиться на работу, однако это больше актуально для финансовой сферы. Тем не менее, если гражданин претендует на высокую должность в крупной компании, пусть и не связанную с деньгами, – кредитная история может сыграть решающую роль при приеме на работу», – добавляет Антон Михайлов.

Во время трудоустройства либо на этапе отбора резюме рекрутеры могут от лица компании уточнить данные о кредитах. Это не распространено повсеместно, но огромные компании, особенно в финансовом поле или госсекторах, могут захотеть узнать о вашем денежном состоянии.

«Существует стереотип, что человек, который не может управлять своими личными финансами, управлять корпоративными финансами не сможет точно. Речь здесь, конечно, о топовых и «около топовых» должностях в финансовой, инвестиционной и страховой сферах, где проверка КИ кандидата – рутина. Если человек претендует на линейную должность – это не всегда актуально», – рассказывает Антон Михайлов.

Сервисы каршеринга

Когда вы берете машину в аренду, компании хотят быть уверенными, что вы надежный водитель. Если у вас есть финансовые проблемы и вы попадете в аварию, им будет сложно взыскать с вас ущерб.

Существует миф, что частые проверки кредитной истории могут ее испортить. На самом деле это не так. Информация о проверках хранится в закрытом разделе кредитной истории и не влияет на вашу репутацию заемщика.

Вы всегда можете отказать компаниям в доступе к вашей кредитной истории. Но будьте готовы к тому, что это может привести к отказу в работе, страховке или кредите.

Зачем кредитная история компаниям

Перед тем как дать вам кредит, кредиторы проверяют вашу кредитную историю, чтобы понять, сможете ли вы вернуть деньги. Все банки видят вашу кредитную историю, когда вы к ним обращаетесь.

Зачем узнавать свою КИ

Знать свою кредитную историю (КИ) полезно, чтобы вовремя исправлять ошибки и избегать отказов в кредитах.

Вот несколько ситуаций, когда стоит проверить свою КИ:

- Перед подачей заявки на кредит или после отказа.

Зная свою КИ, вы сможете оценить шансы на получение кредита. Отрицательная КИ может привести к отказу, что еще больше ухудшит ваш рейтинг. Поэтому лучше проверить КИ перед подачей заявки или после отказа и попытаться ее улучшить.

- При потере документов.

Если вы потеряли паспорт, он может попасть в руки мошенников. В результате ваша КИ пополнится кредитами, которые вы не брали. Поэтому после потери документов и обращения в полицию проверяйте свою КИ на наличие подозрительных записей.

- Для проверки кредитной истории на ошибки.

В вашей КИ могут быть неверные данные, например кредиты, которые вам не принадлежат, или закрытые долги, которые значатся как невыплаченные. Подобные неточности могут повлиять на ваш кредитный рейтинг, поэтому важно их обнаружить и исправить как можно скорее.

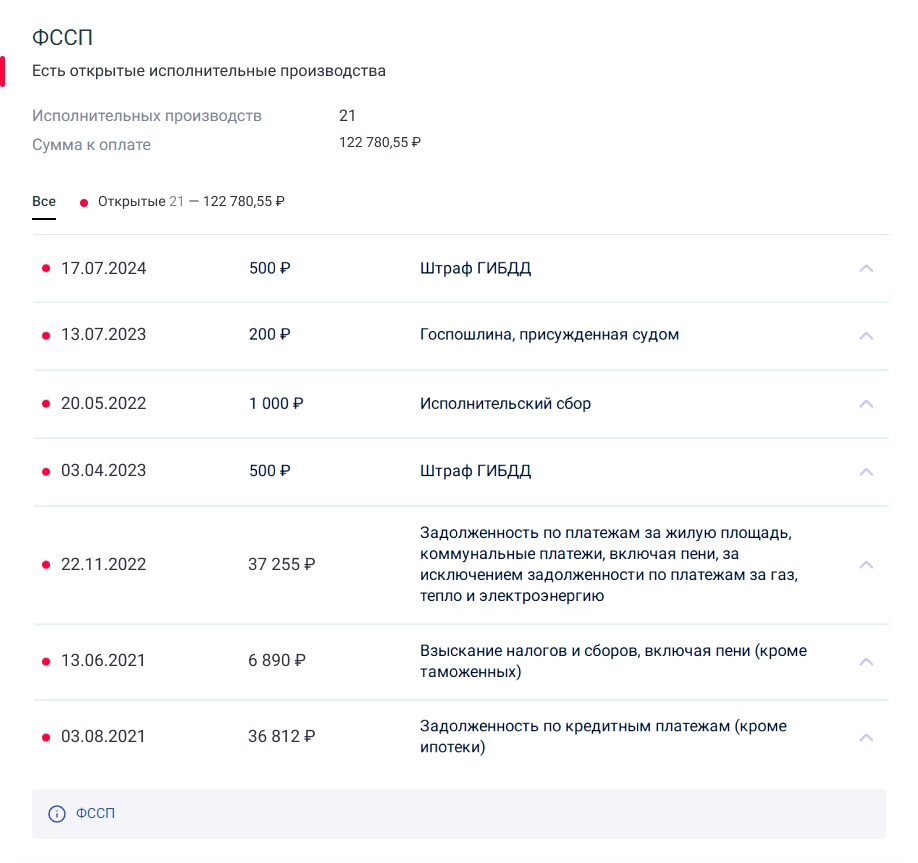

Проверить свои долги можно и на дополнительных платформах. Одна из них – CheckPerson. Сайт поможет в несколько кликов проверить задолженности ФССП.

CheckPerson — это онлайн-сервис для быстрой проверки долгов, информация формируется из открытых источников.

Как это работает:

- Введите свои личные данные и нажмите кнопку «Проверить».

- Выберите способ проверки: по ФИО, паспортным данным или водительскому удостоверению.

- Оплатите выбранный пакет услуг.

Как посмотреть свою КИ

Чтобы получить свою кредитную историю, прежде всего нужно узнать, в каких Бюро кредитных историй (БКИ) она хранится. Отчет нужно будет запрашивать уже непосредственно в конкретном БКИ (если ваша история хранится в нескольких бюро, отправить заявку можно в любое из них).

Как получить список БКИ, где лежит ваш индивидуальный отчет:

- Через Госуслуги.

Авторизуйтесь на портале и оформите запрос. Если возникнут трудности – вам поможет робот-ассистент. Он быстро найдет нужные разделы на сайте и подскажет как сделать так, чтобы получить список бюро, где хранится ваша информация. Подробнее об этом процессе мы ранее уже рассказывали в материале о том, как улучшить кредитную историю.

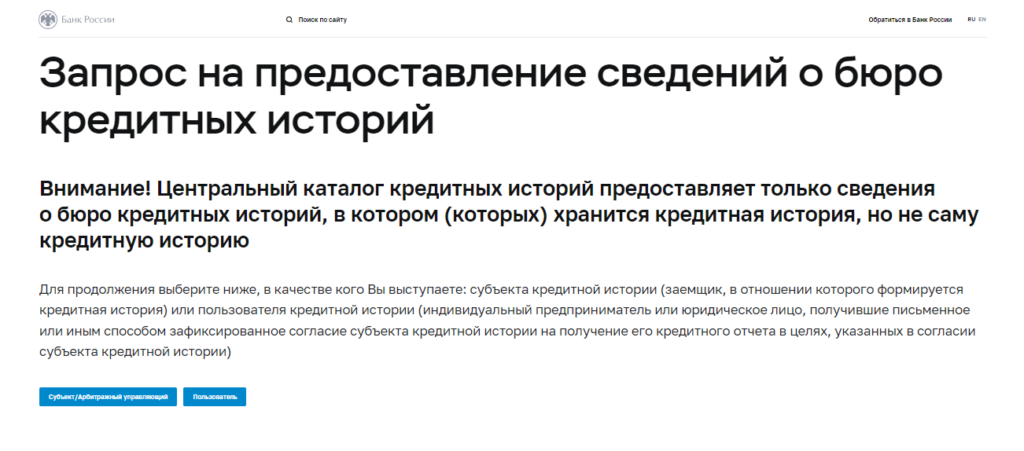

- Через сайт ЦБ РФ.

Здесь для проверки вам понадобится код субъекта – индивидуальный номер, который можно найти в кредитном договоре или получить в банке.

Для уточнения ваших БКИ через ЦБ РФ необходимо открыть официальный сайт Банка России и найти вкладку «Запрос на предоставление сведений о бюро кредитных историй».

Далее сайт попросит уточнить ваш статус: пользователь или субъект/арбитражный управляющий.

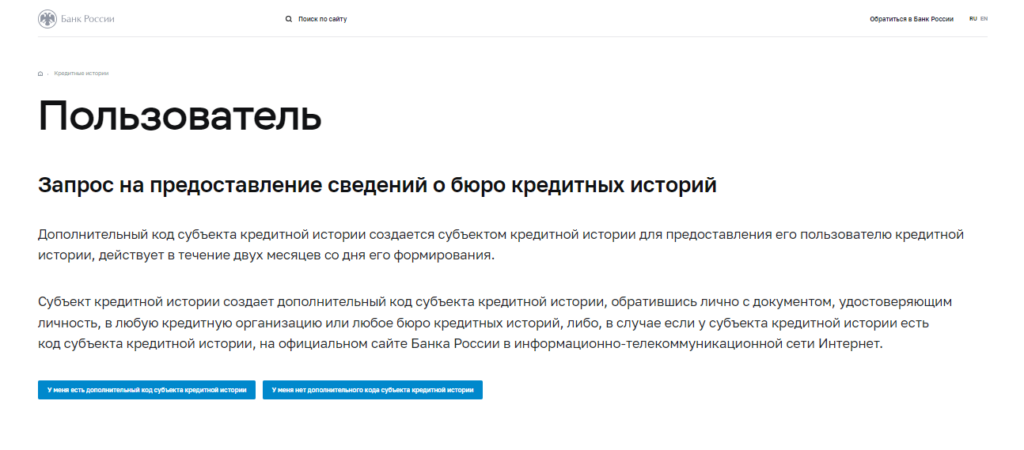

А затем нужно будет уточнить, являетесь ли вы физическим или юридическим лицом.

После перехода во вкладку «Пользователь» сайт попросит вас уточнить наличие или отсутствие кода.

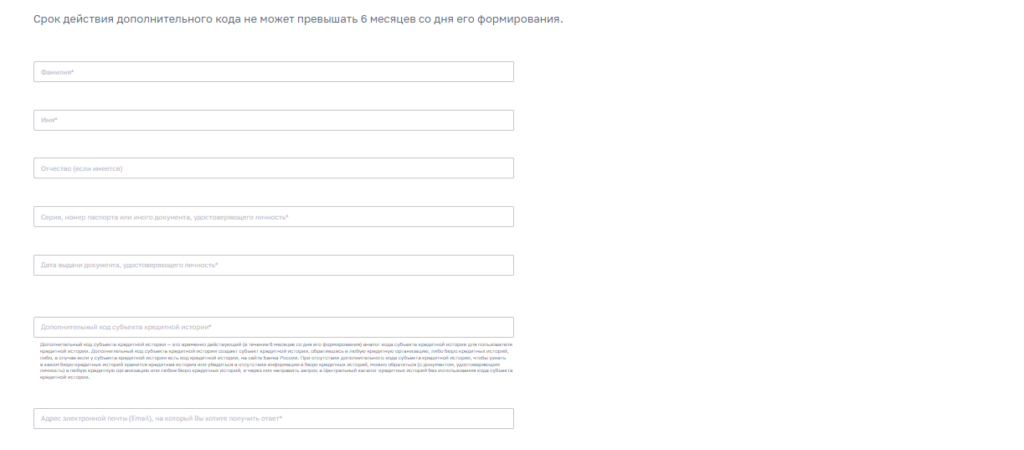

Если код у вас есть, необходимо отметить поле с согласием на обработку персональных данных и уточнить – вы отправляете запрос как юрлицо или физлицо.

После всех уточнений открывается вкладка с заполнением самой формы. Ответ вам поступит на указанный адрес электронной почты.

- Получить данные о КИ через посредников.

Если у вас нет времени разбираться во всех нюансах и деталях, можно обратиться к посредникам – банкам или кредитным брокерам. Они сами сделают все запросы, а также помогут с разъяснениями, если возникнут вопросы.

Вы можете бесплатно узнать свою кредитную историю два раза в год с помощью первых двух способов. Все дальнейшие запросы придется оплатить из своего кармана, а обращение к посредникам всегда будет стоить денег.

«Как правило, эксперты советуют воспользоваться услугами посредников. Так как компании не только предоставят подробный отчет о каждом конкретном случае, но еще и помогут ответить на вопросы, либо решить какую-то спорную ситуацию. Однако всю процедуру можно пройти и самостоятельно. Это стоит делать хотя бы два раза в год, чтобы избежать системных ошибок и сохранять спокойствие, не думая, что в вашу дверь могут постучаться кредиторы», – подчеркивает эксперт.