Плохая кредитная история может помешать взять новый кредит, оформить страховку или даже устроиться на работу. В статье расскажем, какие факторы влияют на формирование кредитной истории и где ее проверить. И самое главное – как можно исправить кредитную историю. В вопросе помогает разобраться эксперт, кредитный брокер Юлия Асташкина.

Что такое кредитная история

Кредитная история или сокращенно КИ – это сведения обо всех взаимоотношениях заемщика с кредиторами. Причем ими могут выступать не только банки, но и микрофинансовые организации (МФО), госорганы, физлица.

Что отображается в КИ

Кредитная история содержит:

- как текущие, так и закрытые кредиты, микрозаймы;

- сведения о кредитных картах с просрочками;

- график погашения кредитов и просрочек;

- информацию об одобрении или отклонении заявок по кредитам;

- разбирательства в суде из-за неуплаты алиментов или долгов за ЖКУ;

- переданные коллекторам долги.

На что может влиять кредитная история

В первую очередь КИ повлияет на ответ банка, если человек собирается оформить любой кредит. Рассматривая заявку, банк обязательно оценит историю предыдущих займов, ведь ему нужны гарантии возврата денег. Если он видит, что заемщик безответственно подходил к обязательствам по кредитам, отказ неминуем. В таком случае будет полезно узнать, как улучшить кредитную историю после просрочки, чтобы избежать очередного отказа.

Страховые компании тоже, как правило, предлагают должникам менее выгодные условия.

Кроме того, есть риск, что заемщик с плохой кредитной историей не устроится на работу, связанную с материальной ответственностью.

Что может испортить кредитную историю

Ключевое звено в любой кредитной истории — это сам заемщик. Однако бывают ситуации, когда в плохой КИ виноват банк или мошенники.

Как портит свою кредитную историю сам заемщик

- Просрочки по кредитам, даже если они небольшие и уже закрыты. «Даже небольшие систематические просрочки в несколько дней негативно отражаются на вашей платежной дисциплине и кредитной истории», — предупреждает Юлия Асташкина.

- Займы, в том числе рассрочки в МФО. Этот вид займов говорит о низкой платежеспособности клиента.

- Множество кредиток. «Каждая кредитная карта — это увеличение кредитной нагрузки заемщика, даже если она просто лежит и ей не пользуются», — приводит пример эксперт.

- Высокая кредитная нагрузка. Если больше половины дохода заемщика уходит на выплату кредитов, это тревожный звонок для банка.

- Кредитные каникулы или реструктуризация долга. Оба инструмента часто применяют на время проблем с финансами. Их использование доказывает, что заемщик не смог своевременно вносить платежи.

- Проданные коллекторам долги. Если долг уже продали коллекторам, значит, заемщик не торопился его гасить.

- Банкротство при кредитных долгах. Банкротство не очищает и не обнуляет кредитную историю. Взять кредит после банкротства весьма затруднительно. Даже спустя несколько лет не все финансовые организации готовы работать с такими клиентами.

- Пустая кредитная история. Банк в этом случае не может оценить кредитную дисциплину будущего заемщика, поэтому можно начать создавать себе положительную кредитную историю, оформив, например, одну кредитную карту.

Как банк может испортить КИ

Самая частая причина того, как испортить КИ может банк, — это снятие комиссии при проведении платежа без предупреждения об этом.

Пример: Николай погасил досрочно потребительский кредит. За внесение большой суммы на счет банк взял с Николая комиссию, не предупредив об этом. Из-за того, что он внес ровно ту сумму, которая требуется для досрочного погашения, у него образовался долг в 30 рублей.

«У одного моего клиента просрочка в 16 рублей тянулась 8 лет. В глазах банка он выглядел злостным неплательщиком», — рассказывает Юлия Асташкина.

Возможны и технические ошибки и человеческий фактор, связанные с такими ситуациями, как:

- дублирование информации;

- отсутствие данных;

- опечатка в ФИО или номере счета;

- отображение чужих кредитов;

- задержка платежа;

- потеря сведений из-за смены юрлица.

Как кредитную историю могут испортить мошенники

Мошенники портят кредитную историю, завладев паспортными данными заемщика.

Пример: Анна обратилась к брокеру за помощью в оформлении ипотеки на новостройку. Кредитовалась девушка мало, платила исправно. Но проверка КИ показала, что по паспорту Анны год назад оформили микрозайм, который на днях передали коллекторам.

Причем мошенники могут не получить кредит по чужому паспорту, а КИ испортится. И решать вопрос, как исправить кредитную историю, придется уже не им.

Важно! Если вы недавно потеряли паспорт, обязательно обратитесь к правоохранителям. И даже если вы обнаружили документ или вам его вернули, проверьте КИ на наличие новых займов.

Как можно улучшить кредитную историю законными способами

Заемщик, узнав о просрочках, задается вопросом – можно ли исправить кредитную историю. Так как удалить кредитную историю не получится, выработаны законные способы ее улучшения.

Существует ряд проверенных рекомендаций, как исправить кредитную историю после просрочек:

- закрыть лишние кредитные карты и дорогие в обслуживании кредиты, чтобы снизить нагрузку на заемщика;

- оспорить ошибки в КИ, которые возникли не по вашей вине;

- вовремя вносить платежи по действующим кредитам и погашать займы на картах;

- не брать займы и рассрочки в МФО;

- не оформлять маленькие кредиты до 30 тысяч рублей – это говорит об отсутствии у заемщика «финансовой подушки», невозможности накопить даже небольшую сумму;

- не становиться созаемщиком/поручителем по кредиту, если вы не уверены в том, кто его оформляет – его просрочки отразятся и на вас;

- не запрашивать одобрение кредита во многих банках, поскольку каждый отказ ухудшает КИ;

- оформить вклад и регулярно его пополнять – так вы покажете, что умеете копить;

- контролировать свою кредитную историю два раза в год, чтобы не допустить ее ухудшения.

Незаконные методы удаления кредитной истории

Среди заемщиков всегда находятся те, кто ищут, как быстро улучшить кредитную историю. Они готовы заплатить кому угодно за удаление информации из КИ. Однако это невозможно. Если кто-то пытается доказать обратное спешим огорчить: вы столкнулись с мошенником.

Как исправить кредитную историю если вы в черном списке

В черный список банков можно попасть при наличии большого количества просрочек и непогашенных кредитов или если вас уличили в мошеннических действиях. В поисках ответа на вопрос «Можно ли улучшить кредитную историю?» заемщики часто не заботятся о законопослушности. Также можно оказаться в черном списке, нарушив внутренние правила конкретного банка.

Выйти из черного списка затруднительно, а интересоваться как можно очистить кредитную историю бессмысленно, так как возможности восстановить КИ в таком случае нет. Остается только стремиться качественно выполнять финансовые обязательства или ждать полного обнуления КИ.

Как долго сохраняется плохая кредитная история

Кредитная история хранится в БКИ 7 лет. Это значит, что если по кредиту нет просрочек и он был закрыт, по истечении этого срока информация о нем перестанет отражаться. Если кредит отражается дольше, заемщик вправе оспорить это.

Если же заемщик активно работает над тем, как улучшить испорченную кредитную историю, ждать 7 лет не понадобится. В среднем улучшить КИ удается за 1-3 года.

Можно ли обнулить кредитную историю

Юлия Асташкина предупреждает, что нет смысла искать, как очистить кредитную историю в общей базе, так как это невозможно. «Такими обещаниями часто привлекают заемщиков мошенники. Например, одному клиенту мошенники за приличную сумму исправили кредитный отчет в фотошопе, стерев из него все долги и просрочки», — комментирует эксперт. Поэтому лучше поработать над тем, как улучшить плохую кредитную историю.

Ошибки в кредитной истории: какие бывают и как их исправить

Рассмотрим более подробно, как исправить наиболее частые ошибки в кредитной истории.

Дублирование кредитов

Кредиты могут повторяться из-за сбоев в банковской системе. Потребуется обращение в банк.

Давно закрытые кредиты числятся как действующие

Необходимо убедиться, что по займам не осталось просрочек, а кредитные карты закрыты. Кредитные организации обязаны передавать данные в БКИ в течение 3 дней. Но стоит учитывать, что кредитная карта закрывается в течение 45 дней.

Информации о кредите нет

По недавно заключенному договору также могли не передать сведения. Обратиться в банк придется, если прошло уже больше месяца с даты подписания договора. Также сведений о займе может не быть, если вы меняли ФИО или паспорт. В этом случае нужно подать обновленные данные в кредитное бюро или банк, и все займы отобразятся в кредитной истории.

Чужая кредитная история

Иногда ФИО заемщиков полностью совпадают. Из-за этого чужую кредитную историю записывают на другого человека. Доказав банку или БКИ, что это не ваши займы, можно исправить эту ошибку в КИ.

Займ в МФО, который вы не оформляли

Если микрозайм на вас оформили мошенники, придется обратиться в полицию. После удачного завершения расследования МФО направит запрос в БКИ с просьбой исправить кредитную историю. При возникновении сложностей в коммуникации с МФО Юлия Асташкина рекомендует написать жалобу в Центробанк и прокуратуру.

Как узнать свою кредитную историю

Чтобы не паниковать о том, как исправить кредитную историю быстро и избежать проблем, полезно время от времени проверять КИ. Сделать это легко, запросив данные в Бюро кредитных историй.

Ваша кредитная история может храниться как в одном из шести существующих в России, так и сразу в нескольких бюро. Узнать, в каких именно БКИ она находится, можно на Госуслугах.

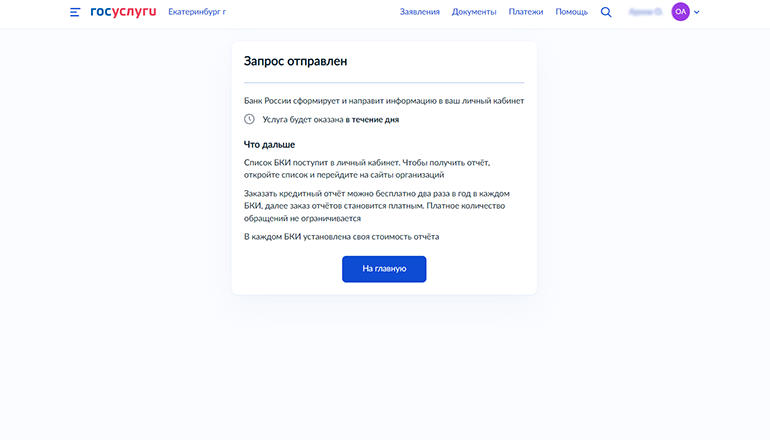

- Авторизуемся через личный кабинет на портале.

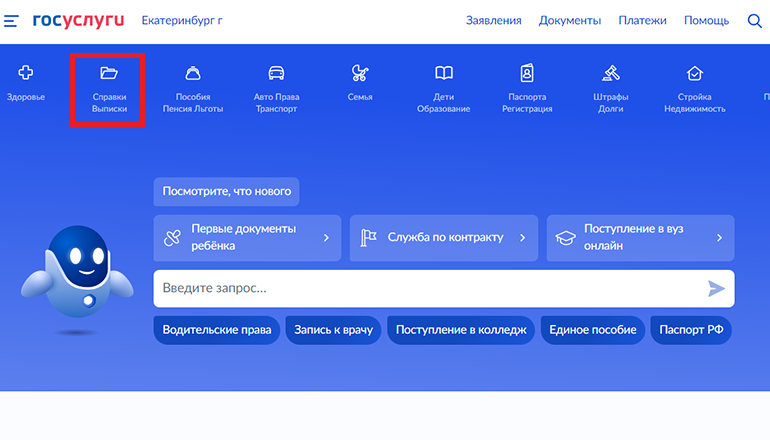

- Выбираем раздел «Справки Выписки».

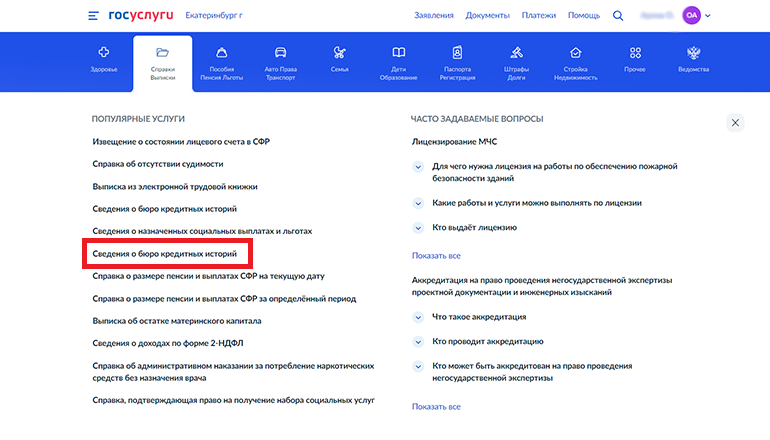

3. Находим «Сведения о бюро кредитных историй» и нажимаем на вкладку.

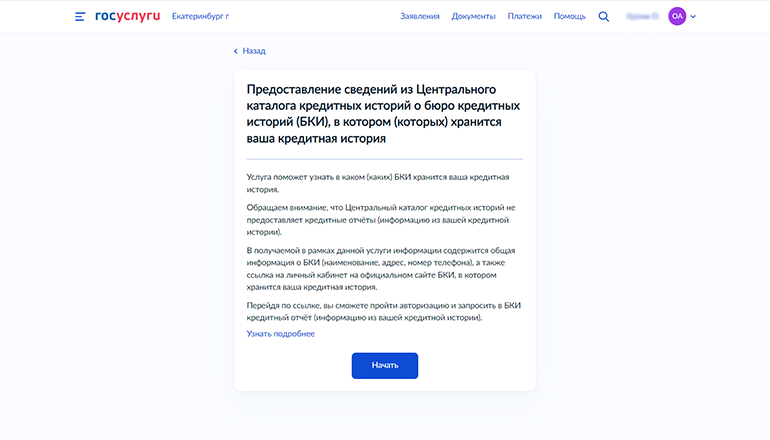

4. Читаем описание услуги и выбираем «Начать».

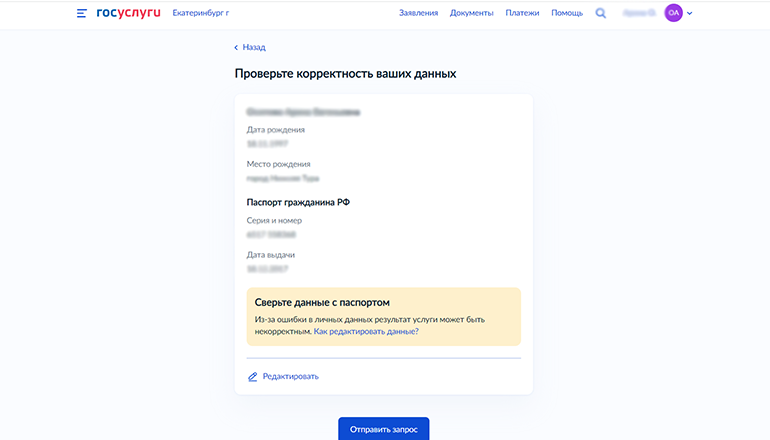

5. Проверяем свои данные.

6. Ждем отправку запроса.

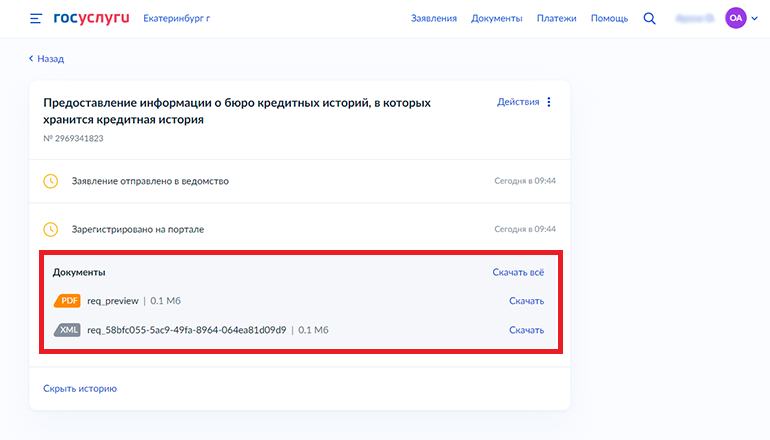

7. Проверяем список БКИ в разделе «Уведомления» в личном кабинете на Госуслугах.

В полученном файле будет название БКИ, адрес и график работы, телефон и ссылка на вход в личный кабинет организации. Отчет о кредитной истории можно заказать в каждом БКИ. Его сформируют за несколько минут.

Важно! Кредитный отчет — это файл в формате PDF с подробной информацией о кредитной истории конкретного человека. Многие люди путают кредитный отчет с кредитным рейтингом (общим баллом заемщика от 1 до 999), который отображается в личном кабинете БКИ. Отчет о кредитной истории разрешено заказать бесплатно дважды в год в каждом БКИ, а кредитный рейтинг можно проверять безвозмездно без ограничений.

Кредитный брокер Юлия Асташкина советует клиентам заказывать отчеты во всех бюро, где хранится их КИ. «Одни организации передают сведения о кредитной истории заемщиков в два БКИ одновременно, а другие могут передавать только в одно кредитное бюро», – уточняет эксперт. И уже после получения всех сведений можно начать работать над тем, как улучшить кредитную историю в общей базе, если отчеты вас не устроили.

Кредитный отчет будет состоять из четырех частей:

- Титульная, где содержатся основные данные об обладателе КИ.

- Основная, в которой есть закрытые и текущие кредиты, а также сроки погашения, просрочки и судебные взыскания.

- Закрытая, где хранятся сведения о займодавцах, передаче долгов кому-либо и тех, кто интересовался кредитной историей.

- Информационная с данными об обращениях за кредитами с одобрениями, отказами и причинами, по которым человек остался без займа.

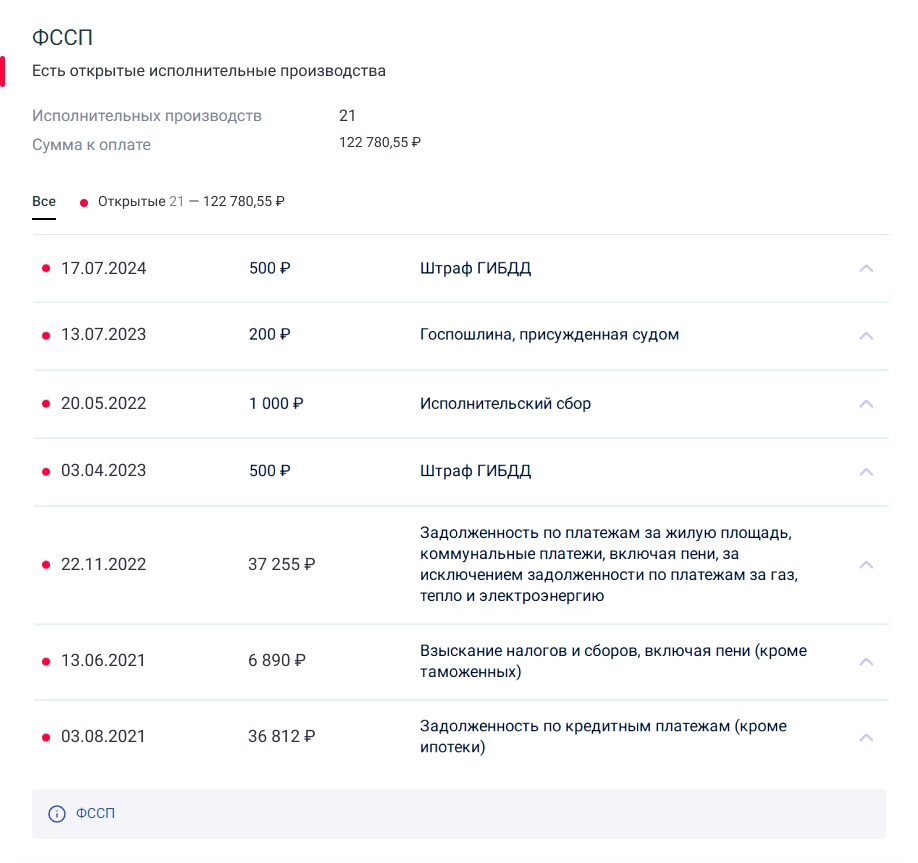

Как проверить себя на все типы долгов

Проверить себя на долги позволяют не только бюро кредитных историй, но и специальные сервисы. Одним из самых удобных и быстрых является CheckPerson.

Как заказать отчет о долгах на CheckPerson:

- Зайдите на главную страницу сайта и введите ФИО и дату рождения. Лучше указать еще паспортные данные, чтобы сервис нашел именно вас, а не другого человека.

- Выберите тариф. Мы рекомендуем брать расширенный пакет, так как он содержит информацию обо всех долгах, арестах, залогах имущества, арбитражных делах и банкротствах.

- Укажите номер телефона и актуальную почту.

- Оплатите услугу.

- Получите отчет на электронную почту в течение 5 минут.

Стоит задуматься о том, как улучшить кредитную историю, если она испорчена и в отчете вы видите долги. Не тяните с этим долго, иначе потом исправлять КИ станет сложнее.